热门栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

开头:湖畔新言

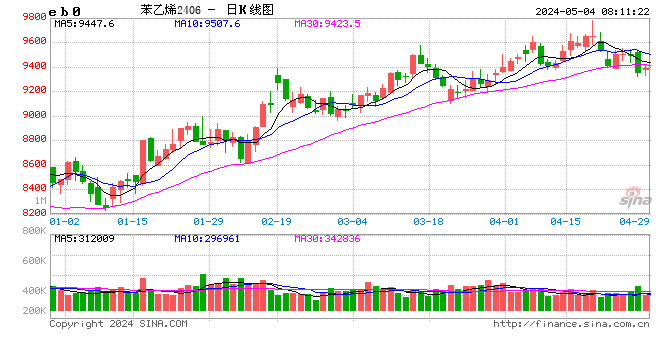

一、行情总结

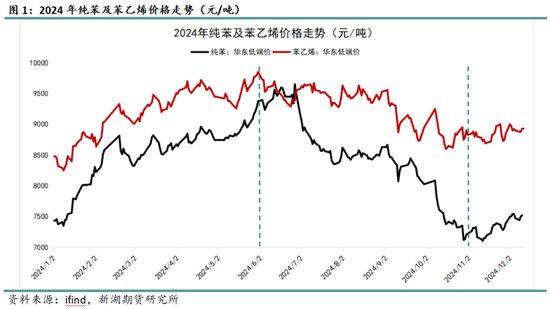

2024年,纯苯-苯乙烯产业链核心矛盾仍集会在上游智商,尤其是原油、汽油、纯苯提供了较强驱能源,苯乙烯则永劫刻处于供需两弱形状中,供应端提供短期烦闷但穷乏不竭性驱动,需求普遍时刻弱稳体现,博弈点未几,因此苯乙烯估值被迫变化为主,上半年利润被原料侵占,下半年安详确立。总体而言,资本端纯苯说明了较强复旧作用,全年纯苯、苯乙烯单边价钱在能化品中进展相对强势。

把柄纯苯及苯乙烯价钱进展,咱们将2024年别离为以下三个时段,分别呈报背后主要驱上路分。

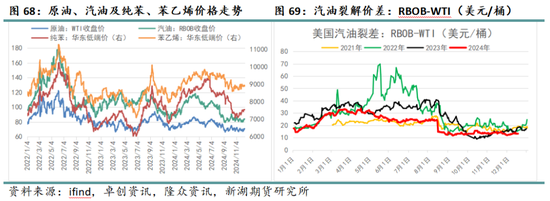

第一阶段(1月-5月):一季度OPEC+减产加之地缘冲突影响,原油价钱上行,同期汽油尚有强预期复旧,北好意思调油备货意愿尚可,技艺纯苯紧缺矛盾雷同突显,价钱及估值双双走高,苯乙烯奴才上行,但利润进展欠安。参加4月以后,北好意思经济数据回落,原油、汽油高位回落,但纯苯紧供需矛盾仍额外卓越,月末常有货紧风险,价钱逆势高涨,苯乙烯则仍进展广博,价钱奴才纯苯高涨,利润赓续被迫削弱。

第二阶段(6月-10月):6月苯乙烯率预知顶,赓续受到原料纯苯挤压,利润走出历史极低值,月末纯苯阅历临了一波冲高行情后,供应端出现更多增量,真金不怕火厂提负重叠入口放量,驱动阶段转向下,价钱走入下落通谈当中。7-10月统统阛阓氛围悲不雅,纯苯供应施加压力,库存初始蓄积,价钱阶段加快下落,估值雷同有所回落,苯乙烯遥远供应削弱矛盾有所走漏,库存降至王人备低位,基本面反而体现相对强势,价钱虽下落,利润却得以确立。

第三阶段(11月-于今):11月后原油及成品油均穷乏强驱动,同期纯苯已有益空基本完了,价钱均震憾运举止主,与此同期苯乙烯利润仍是走至年内高点,可能会刺激出部分供应增量,因此难以赓续确立,期现价钱雷同震憾运行。

二、苯乙烯供求分析

1、供应端:复原正增长,但增速有限

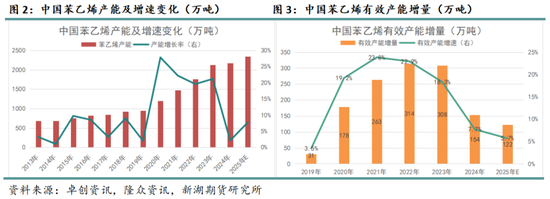

1.1 新产能推断增多,Q1将存在压力

近10年来看,苯乙烯产能投放可分为三个阶段:2013-2019年间基数小、增速缓,安设投放数目总量未几,蓄积增长量在260万吨,总共产能不足1000万吨;2020-2023年间高利润刺激加上民营大真金不怕火葬神情的鼓动,苯乙烯新神情集会落地,年度产能增速快速提高至20%以上,总共产能龙套2000万吨;参加2024年及以后,苯乙烯总产能基数增长后新安设数目减少,产能增速随之放缓,同期智商利润欠安,导致出现延迟投产和已建未投的气候,推断将来年度产能增速将保管在10%下方。

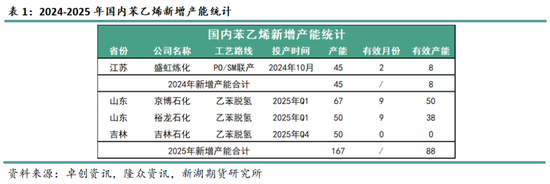

2024年原定蓄意新投三套安设,其中盛虹真金不怕火葬45万吨产能落实,而京博石化67万吨、裕龙石化50万吨两套安设均推迟至2025年一季度投放,全年试验新增产能仅45万吨,增速2.1%,年末总共产能在2174万吨。据统计,2025年苯乙烯蓄意投放167万吨新产能,相较于2024年量级有所增长,但远不足2020-2023年的高增量,试验产能增速在7.7%,年末总共产能将增至2341万吨。

细化新增安设投产月份,不错测算出每年苯乙烯灵验产能增量,即可转机为试验供应的产能,进一步磋商发现,2024年灵验产能增量腰斩,仅有154万吨,增速为7.7%,2025年灵验产能增量赓续缩减至122万吨,增速5.7%,供给端新产能压力昭彰下降。

从具体投产节律来看,不同于往年,2024年全年新产能并非基本面矛盾点所在,也并非阛阓温雅焦点,即便10月盛虹真金不怕火葬开车,也未能提供任何供应增长压力,供应端主要矛盾更多在存量开工质上。2025年扩能速率有所增长,其中一季度京博石化67万吨、裕龙石化50万吨有望落地,四季度待投安设为吉林石化50万吨,天然新安设总体量级并不大,但一季度117万吨的集会投放会给供应端施加较大压力。

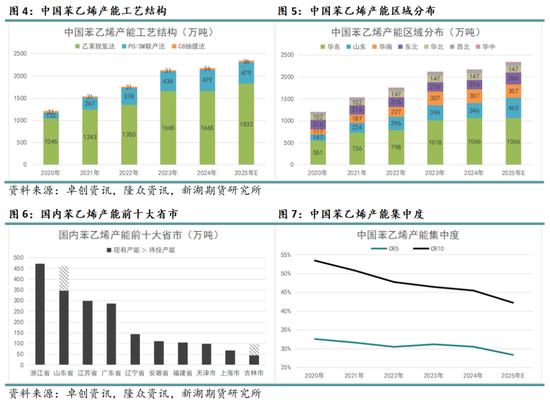

从产能工艺角度来看,2024年盛虹真金不怕火葬新投的45万吨安设为PO/SM联产工艺,2025年蓄意待投的三套新安设则均为乙苯脱氢工艺。总体而言,苯乙烯产能工艺结构上近些年变化不大,仍是乙苯脱氢工艺为主,PO/SM联产工艺为辅,C8抽提法占据极小一部分,闭幕2024年底,苯乙烯分娩工艺中乙苯脱氢法占据了1665万吨,其次PO/SM联产法占据了479万吨,C8抽提法仅占据36万吨。

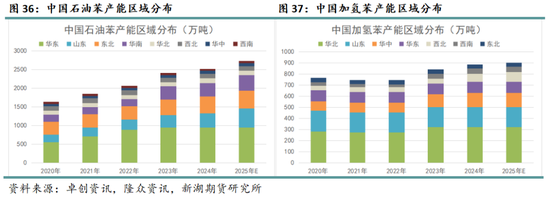

苯乙烯的产能区域散布特征主要与运输和消费两方面相干。华东地区不仅交通便利、地舆位置优胜,且消费量天下第一,较多企业将分娩基地成立于此,因此产能占比最大,总共在1066万吨;其次是山东地区,属于传统重工业相接地,交通条目亦较为发达,产能总共在346万吨;剩下地区在运输和消费上上风相对不昭彰,其中华南、东北、华北三地产能分别在307万吨、216万吨、147万吨,其他地区产能总共仅96万吨。2025年新产能投放主要集会在山东及东北地区,两地产能占比将有所提高。

细看省市散布情况,浙江、山东、江苏、广东排行最高,百万吨级别以上的省份还有辽宁、安徽及福建,2025年新产能若能依期落地,山东省产能总量级将追平浙江省,吉林省则将提高排行。

若以公司为单元,苯乙烯行业呈现企业数目多、限度不大的特征,一共63家企业中最初200万吨产能的仅有1家,最初100万吨产能的仅有2家,还有13家企业产能介于50-100万吨之间,剩下47家企业产能均低于50万吨。此外,2020年苯乙烯行业参加高速彭胀阶段,但其普遍情况下仅为真金不怕火厂配套卑劣化工安设之一,因此新投安设体量均不大,行业集会度随之不休下滑,2020年CR5和CR10分别在33%、53%,闭幕2024年CR5和CR10分别下滑至31%、42%。但若以集团为单元来看,苯乙烯行业集会度则较高,很大一部分产能都来自于两桶油和场地大型真金不怕火厂,中石油、中石化两大集团总共产能分别在210.5万吨、184.2万吨,此外浙石化、利华益、万华等场地真金不怕火厂产能量级也较大。

1.2 低利润不竭烦闷,安设知道性欠安

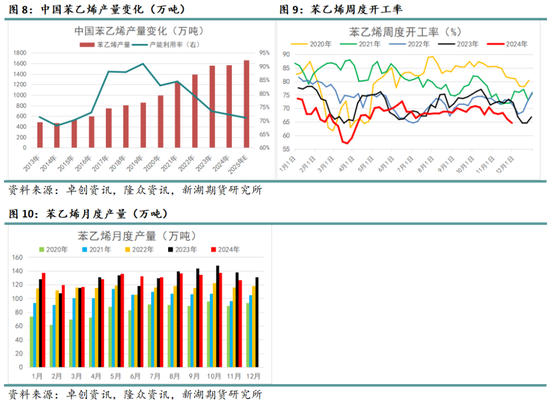

2020-2023年苯乙烯产能快速增长阶段,国内产量也同步快速增长,四年间就从1000万吨级别的供应量增长至1564万吨,供给端的快速彭胀带来了较大的多余压力。连年遭受挤压的分娩利润初始作用于开工方针,2023年头始长停安设的数目就越来越多,况兼在此布景下,部分分娩企业考验频次变多,年度产能哄骗率从2019年近90%的岑岭通盘下滑至2024年的72%。此外,2024年苯乙烯产能基数仅增长45万吨,故试验产量与上一年基本持平,在1570万吨。

研究前文所述,2025年苯乙烯有望落地的新产能环比增长,然由于周期性多余压力仍存,开工将赓续承压运行,推断国内产量将有所增长,但增速会小于产能增速。站在年末去看,苯乙烯分娩利润已确立至恰恰,2025年产业链高卑劣各智商赓续彭胀,全体压力仍较大,苯乙烯估值雷同上修会受限,基于此判断下开工保管低位进展,预估在71%隔壁,对应的产量约在1660万吨。

具体开工节律来看,2024年普遍时刻内苯乙烯开工率处于同期王人备低位,阅历过两次较大范围的集会考验,分别在3月和11月,其中3月份季节性考验重叠低利润烦闷,开工率更是创下历史新低,不难发现2024年开工核心下移,且每一波考验岑岭期均与低利润存在一定关联。

1.3 实现自力新生,进出口影响小

苯乙烯供应端的增长压力在入口方面也有所体现,2020年产能落地成为试验供应量后,苯乙烯入口份额快速被国内供应挤出,2024年入口量及入口依存度赓续下滑,其中入口总量仅45万吨,相较于客岁减少34万吨,入口依存度则仍是缩至3%。与此同期,国内苯乙烯行业暂未酿成知道可靠的出口渠谈,2024年总出口量约25万吨,因此大部分分娩企业仍濒临着较大营运压力,缓解多余压力只剩下压低负荷一条旅途。

预测来年,总量上我国已基本实现自力新生,苯乙烯的入口和出口两头巧合出现阶段性放量及缩量,但全年王人备值仍低位运举止主,进出口可视作苯乙烯价钱的边缘影响身分之一。

2、需求端:卑劣彭胀压力大,末端增长后劲小

2.1 径直卑劣:高投产&低开工&低利润

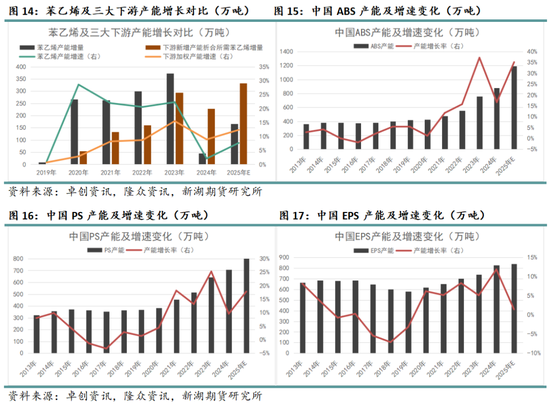

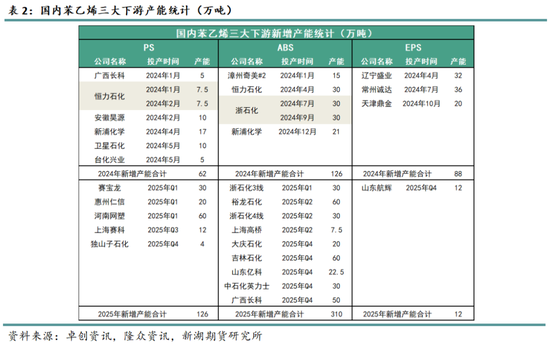

对比高卑劣产能变化,2025年将延续2024年卑劣产能增速更快的特征。据统计,2024年苯乙烯新增产能为45万吨,三大卑劣EPS、PS、ABS新增产能折合所需苯乙烯的表面花费量在229万吨,苯乙烯产能多余压力有一定进度缓解,比拟三S卑劣智商议价才气有所提高。2025年苯乙烯待投产能增多至167万吨,而三大卑劣新增产能折合苯乙烯花费量在332万吨,单从投产角度来看,2025年苯乙烯多余压力仍有缓解空间,若伙同推敲卑劣推迟投产和压低开工的可能性,苯乙烯供需两弱形状很好像率会延续下去。

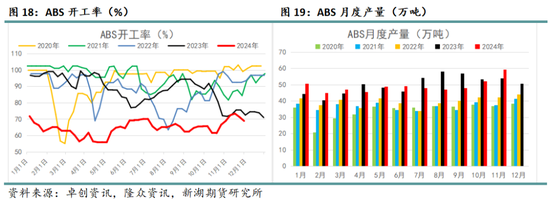

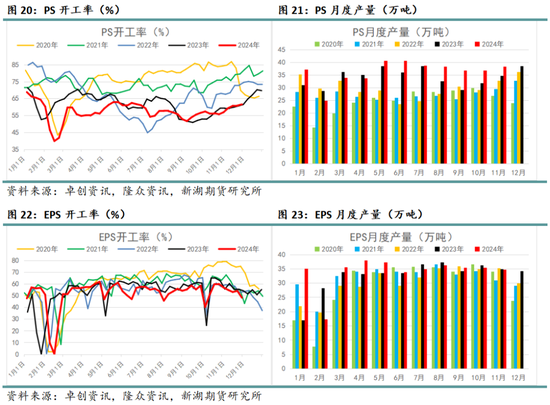

从EPS、PS、ABS各自的产能变化情况来看,2025年ABS和PS产能增速分别提高至35%、18%,EPS产能增速下滑至1.5%,若蓄意内安设均能落实,来岁年底ABS、PS和EPS产能将分别增至1193万吨、833万吨、840万吨。在末端增速难以跟进的布景下,三S产物高速投产安设难以产出灵验增量,卑劣企业濒临浓烈竞争,相较产业链高卑劣企业议价才气缩短。

通过梳理三大卑劣产能投放节律,不错发现苯乙烯供需矛盾最为突显的时刻段,2024年苯乙烯仅在三季度有45万吨新产能落实,统计卑劣来看,一至四季度均有新产能落地,但压力中最大的为二、三季度,折算来看,二、三季度三S新增产能的折算苯乙烯花费量分别在83万吨、74万吨。表面上而言,二至三季度应为苯乙烯趋紧、卑劣趋松的阶段,但试验各智商利润并未衔命此法例,主要原因在于高压之下三大卑劣开工均被压低,新产能并未同步酿成试验供应量。

从2025年产能统计来看,苯乙烯一季度投产压力最大,有两套新安设总共117万吨蓄意落地,此外四季度还有50万吨新产能蓄意投产。而三大卑劣新产能集会投放时刻为一、四季度,其中一季度三S新增产能的折算苯乙烯花费量在129万吨,与苯乙烯新产能量级接近,因此一季度投产压力并不大,四季度三S新增产能的折算苯乙烯花费量在131万吨,届时卑劣压力增多、苯乙烯压力减小。以上判断均基于蓄意稳当预期,若苯乙烯及卑劣部分安设投产蓄意有变,或者智商开工出现大幅变化,则需再行评估。

苯乙烯卑劣行业具有限度小、数目多的特征,同期开停工资本不高,一般而言分娩开工对利润变化较为明锐。2024年年头,三S卑劣利润不竭削弱,单智商均堕入耗费状态,尤其是ABS耗费最为严重,因此卑劣总体开工水平延续承压态势,对比2023年ABS开工下滑最为昭彰,其次是PS,EPS近些年投产压力最小,开工下滑幅度也最小。开工率的下滑烦闷了产能到产量的转机率,三S卑劣试验产量增长幅度不足产能,ABS甚而出现负增长。

分品种来看,ABS大范围降负在2024一整年技艺慢慢说明作用,试验产量负增长也一定进度上改善了供需形状,因此二季度初始ABS慢慢走出耗费,利润不休上修,直至11月后,分娩端已具备较为可不雅利润,因此负荷有所提高。PS开工走势总体稳当往年季节性特征,但王人备水平昭彰有所下滑。EPS与往年比拟开工,前5个月进出不大,后7个月则处于偏低水平,对应产量有所下滑。

2.2 末端:未见新增长点,保管劣势进展

2024年能化品交易干线既有宏不雅层面身分,亦有产业层面身分,一季度OPEC扩大减产,同期多个主要经济体经济数据回暖,能化品总体重点上移。二季度初始,跟着公共经济数据回落,阛阓一直围绕着弱需求的主逻辑去交易,尤其汽油、柴油等成品油需求转差突显,加之强预期报复,能化品估值通盘走低,技艺地缘冲突、战略刺激酿成脉冲作用,但能化品趋势上承压下行,各品种因供需形状互异而跌幅不一。

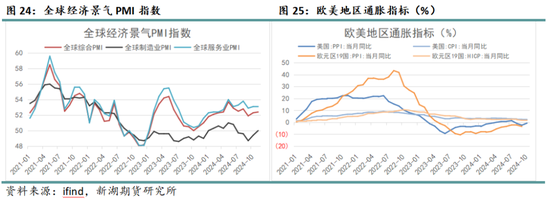

从泰西地区CPI和PPI数据来看,2024年通胀风险赓续被平抑,其中CPI同比延续了安详下行趋势,王人备值为正,标明住户部门仍濒临物价高涨压力,但高涨速率越来越慢,而PPI同比数据全年安详抬升,王人备值为负,这标明企业部门分娩资本赓续缩短,但下放慢率越来越慢。公共经济景气PMI指数年内先升后降再企稳,1-5月各大经济体均向好确立,6-9月则快速下降,10月以后有所企稳,技艺管奇迹进展昭彰优于制造业。

公共经济总体走入存量竞争阶段,各大主要经济体不仅里面发展遭逢瓶颈,还濒临多样外部冲突,在此布景下除非能除旧布新,找出新的发展旅途,不然经济难以懒散更多活力,能化品需求亦会偏向劣势进展。

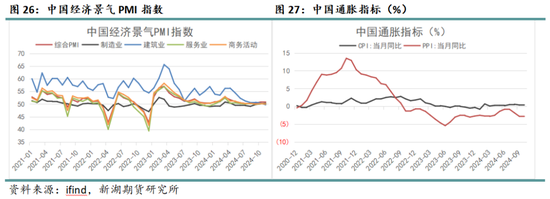

梳理完外洋矛盾,再来分解国内经济现存矛盾和将来演变方针,现阶段中国经济仍处于弥留转型期,战略倾向于精确滴灌而非洪流漫灌,化债、消费补贴、更动产业等成为使命重点,在转型过程中未免会出现预期和现实的阶段互异,继而阛阓受到一定冲击。

2024年中国CPI同比转为恰恰,但不竭低位运行,标明住户部门通缩压力缓解,但穷乏活力,国内企业部门与外洋承担的原材料价钱进出无几,PPI同比总体走势与外洋一致。国内经济景气指数PMI一季度进取确立了一波,二季度回落伍不竭承压运行,细分类看,建筑业回落幅度最大,制造业压力最大,管奇迹和商务举止奴才总体趋势,波动率不大。

伙同近况分析,2025年政府部门使命重点主要在于扫视外部风险的同期,寻求新的经济增长旅途,而天下经济要再度懒散活力,仍需时刻和机遇,因此咱们设定来岁战略端仍然愈加倾向于追求质的发展,而非单纯量的增长,能化品需求好像率延续劣势进展。

末端消费界限来看,苯乙烯主要应用在建筑(保温材料)、汽车家电(塑料零件及外壳)、日用品(塑料成品)等行业,而这些末端界限与全体经济气象关联度较高,2024年内销增长有限,但出口进展亮眼。

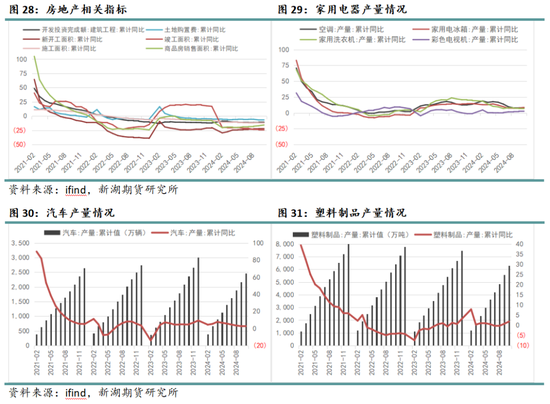

其中,地产行业维稳相干战略和表态频出,现实端详价进展压力仍较大,2024年全年地产各智商同比数据承压运行,标明暂未走出下行周期,2025年需不竭不雅测战略方针和力度,暂时保管跌幅收窄判断。在自愿内卷和“以旧换新”战略推动下,家电及汽车行业均实现较高增速,具体来看出口进展优于内销,产销火爆,但产物单价下滑,由于家电及汽车均属于耐耗品,刻下较高的增速前置了部分需求,故预期将来增速放缓。塑料成品产量累计同比数据全体实现正增长,进展好于2023年。

逆周期经济战略作用下,2025年国内需求利好主要温雅乐不雅预期,以及部分行业试验好转带来的提兴奋用。

三、纯苯供求分析

1、供应端:纯苯仍处景气周期,国产与入口有望双增

1.1 新安设赓续落地,产能赓续增长

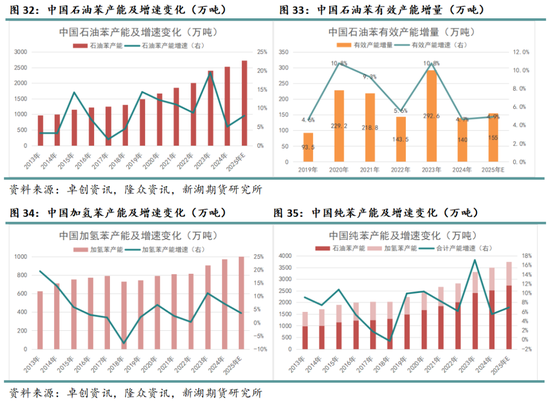

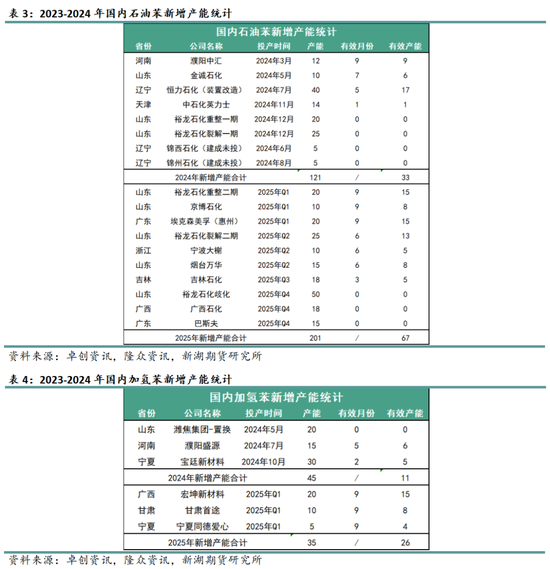

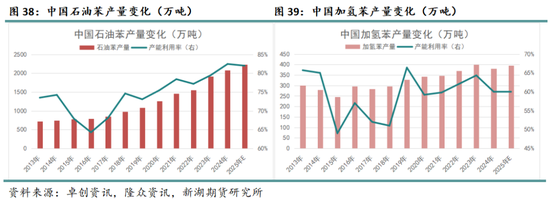

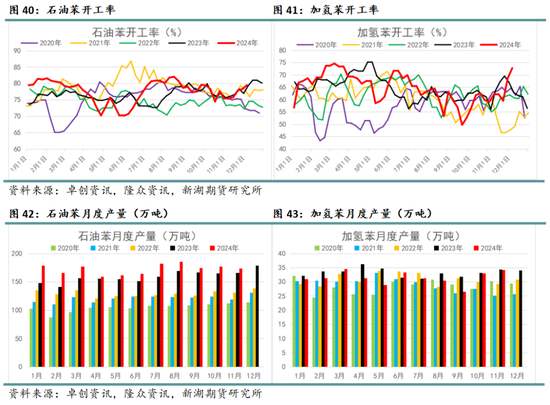

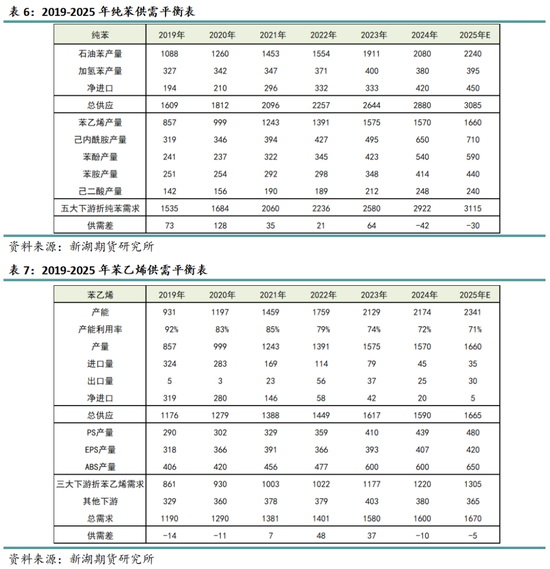

2019年头始,纯苯产能一直处于稳步增长阶段,这背后主要的推能源在于战略关于民营真金不怕火葬一体化的鼎力支撑,近些年多地产业基地建成,化工神情亦随之集会落地。2024年石油苯、加氢苯均有新投安设,新增产能分别在在121万吨、45万吨,总共的纯苯产能增量为166万吨,增速在5%,相较2023年彭胀速率昭彰放缓。

据统计,2025年纯苯产能赓续增长,其中石油苯待投产能增多,加氢苯待投产能减少,分别在201万吨、35万吨,总共产能增速小幅提高至7%。若细化新增安设投产月份,石油苯折算的2024年灵验产能增量在140万吨,增速为4.7%,2025年灵验产能增量下滑至155万吨,增速为4.9%,继2023年纯苯超高新产能投放后,2024-2025年新安设数目均不算多,但行业仍处快速发展的景气周期。

分析具体投产节律来看,2024年上半年投产压力小于下半年,其中一、二季度仅有22万吨两套石油苯新安设投放,加氢苯并无试验增量,仅有20万吨的置换产能,三季度石油苯和加氢苯各新增了40万吨、15万吨两套安设,四季度新产能投放量级最大,石油苯三套新安设总共产能在59万吨,加氢苯一套30万吨新安设落地。把柄2025年新增产能统计表高傲,除开三季度外均存在投产压力,其中一季度石油苯待投三套安设,总共产能在50万吨,加氢苯亦有三套安设有望落地,总共产能在35万吨,二季度石油苯蓄意新增产能在50万吨,四季度石油苯蓄意新增产能在83万吨。

从产能区域散布来看,2024年年底石油苯产能散布最多的区域为华东,占据了944万吨的阛阓份额,其次是东北、山东和华南区域,分别占据了456万吨、384万吨、413万吨,年内有新增产能的区域包括山东、东北、华北及华中四地,苯乙烯产能区域结构并无大幅转换,仅倒置了山东和华南排序,但差距不大。纯苯总体产能的区域散布受两方面身分影响,一是经济增速及卑劣消费阛阓散布,华东当作天下GDP孝顺极高的地区之一,全体经济发展速率快,卑劣需求量增长量大,因此华东石油苯产能增量和存量最高。二是交通运输条目,华东、华南三地的水运及陆运都较为便利,有益于分娩企业进行原材料和产成品的运输,东北则主要供应华北地区的需求量。

加氢苯方面,2024年华北、山东及华中三地产能占比最高,分别在322万吨、178万吨、131万吨。细看排行靠前的省市散布情况,不难发现加氢苯的产能散布与焦炭的产能散布重合度高,主要原因就在于加氢苯的制备原材料为粗苯,而粗苯是煤炭焦化过程中的副产物。

1.2 石油苯开工提高,加氢苯提负受限

刻下纯苯仍处供需偏紧形状中,不仅产能逐年彭胀,开工核心自2016年头始也不休攀升,闭幕2024年,石油苯产能哄骗率仍是高达82%,对应产量雷同增长至2080万吨;加氢苯原料供应仍受限,且智商利润进展欠安,因此年均产能哄骗率进一步下滑至60%,2024年试验供应量为负增长,在380万吨。

2025年中国纯苯产能缺口仍小幅扩大,智商利润推断保管偏高水平,若真金不怕火厂并无大范围降负蓄意,给到开工率保管的判断,推断纯苯总产量赓续增长,其中石油苯和加氢苯试验产量将分别增长至2237万吨、395万吨。

具体开工节律来看,石油苯2024年有两次较为集会降负,第一次是4-6月份国内真金不怕火厂按蓄意考验,第二次是9-10月份芳烃联产利润欠安激勉的考验增多,其中第一次集会降负影响更大,开工下滑幅度更大,其他时刻段内石油苯开工均能保管在80%附近。

加氢苯方面,利润变动对开工的扰动作用较为昭彰,1-3月加氢苯智商利润上修,开工亦奴才提高,4-8月智商利润承压运举止主,开工率雷同震憾下滑,9月以后加氢苯分娩利润慢慢确立,开工亦然在9月见底,四季度进而快速拉升。

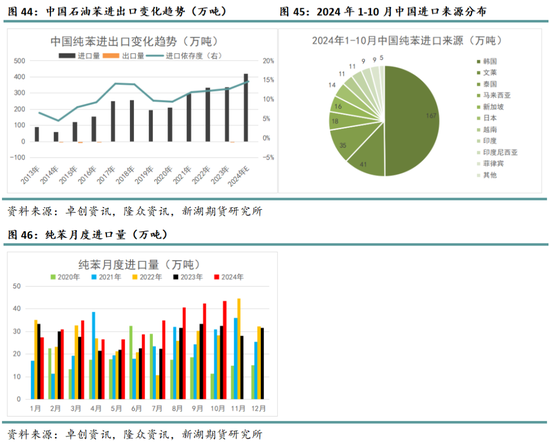

1.3 入口成为弥留补充,推断保管高位

由于近几年纯苯自身彭胀速率不足卑劣,国内供需缺口逐年扩大,导致入口量不休提高,2024年纯苯入口量再度龙套新高,环比增多84万吨至420万吨,此外入口依存度同步提高至15%,在紧缺近况下纯苯出口则近乎于零。2025年纯苯产能增速仍不足卑劣,供需仍进一步紧缺,预估入口王人备量亦会随之赓续增长。

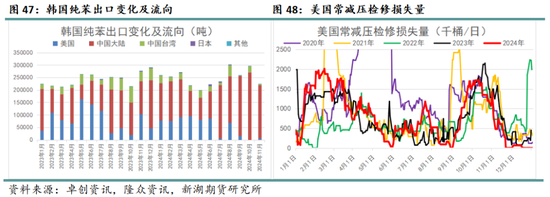

2024年中国纯苯入口开头散布结构变化不大,1-10月份技艺总共入口了336万吨的纯苯,其中167万吨的入口量都开头于韩国,从文莱和泰国分别入口了41万吨、35万吨,此外马来西亚、新加坡、日本、越南和印度出口至中国的纯苯均大于10万吨,还剩余23万吨开头于其他地区。梳理入口开头国发现,国内纯苯缺口主要由邻近国度补王人,运输资本不高且生意天真,日韩以及东南亚国度的开工及斗争订单是入口端温雅重点。

韩国当作弥留的纯苯入口补充开头,与中国生意交易的变动会对纯苯价钱产生较大影响,而进一步分析发现,韩国当作纯苯出口量最高的地区,最主要的生意交易地区即是中国和好意思国。因此要研判中国纯苯入口变化趋势,一方面要温雅韩国地区芳烃安设负荷情况,另一方面还要温雅中韩、好意思韩不同区域价差情况。

2024年已罕有据来看,除开4-7月韩国真金不怕火厂处于季节性考验岑岭,其他月份可供出口的纯苯量均较高,与此同期上半年和下半年韩国出口流向互异较大,上半年好意思国有过飓风影响真金不怕火厂负荷的情况,更弥留的是调油备货需求还算隆盛,因此关于芳烃入口保管知道。关联词参加下半年以后,汽油劣势突显,好意思国即便真金不怕火厂处于考验季,各厂商关于调油备货需求仍偏没趣,因此纯苯、甲苯、二甲苯等芳烃产物入口量大幅度下滑,相背中韩生意窗口大开,中国纯苯入口量增终点高水位线,极猛进度上缓解了内盘供应焦灼气象。

站在年末角度来看,2025年除了追踪韩国芳烃安设开工外,还需重点温雅北好意思汽油强弱变化,趋势上看有很好像率会延续刻下劣势进展,因此中国纯苯入口推断能够延续偏高水平。

2、需求端:赓续彭胀,提供正向驱动

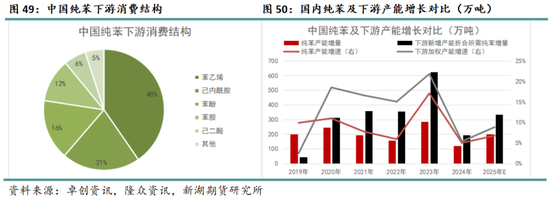

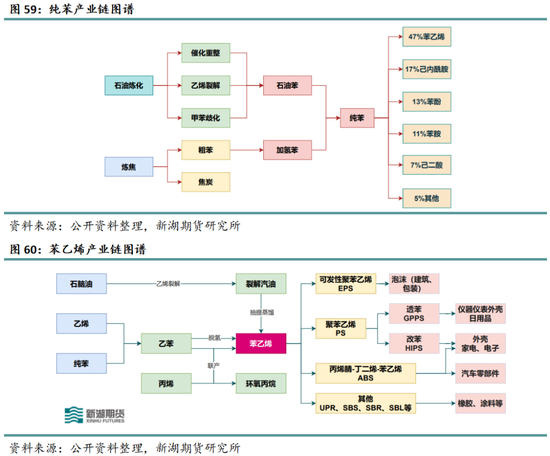

卑劣消费数据高傲,苯乙烯、己内酰胺、苯酚、苯胺及己二酸五大卑劣消费量占据纯苯总消费量的比例分别在40%、20%、16%、12%和6%,其他卑劣总共仅占比5%,因此要搞明晰纯苯需求端进展,参谋过程中应聚焦于五大径直卑劣的供需形状变化。前文已详确分析过苯乙烯供需情况,底下重点围绕其他四大卑劣和总需求情况张开说明。

对比纯苯高卑劣产能变化发现,2020年头始纯苯自身彭胀速率不竭不足卑劣,对应的供需缺口逐年扩大,2024年高卑劣彭胀速率均放缓,五大卑劣新增产能折合所花费的纯苯在195万吨,增速在5.4%,供需缺口扩大了约74万吨。参加2025年以后,纯苯自身及卑劣彭胀速率对比2024年有所提高,蓄意内纯苯产能增量在201万吨,增速在7%,五大卑劣新增产能折合所花费的纯苯在333万吨,增速在8.9%,供需缺口扩大了约132万吨。

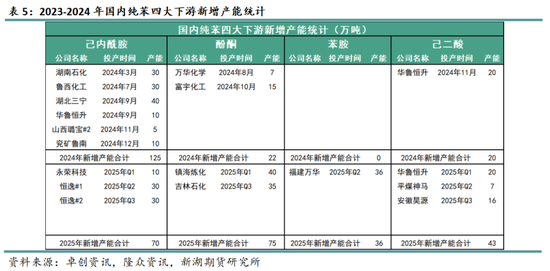

细分卑劣来看,2024年扩能孝顺度最高的是己内酰胺,增长了125万吨新产能,其次是苯乙烯,增长了45万吨新产能,苯酚和己二酸产能分别增长了22万吨、20万吨,苯胺并无新增产能。2025年来看,苯乙烯再度成为扩能限度最大的卑劣产物,待投新产能在167万吨,苯酚和己内酰胺其次,分别将投放75万吨、70万吨新产能,己二酸和苯胺投放限度最小,新产能分别在43万吨、36万吨。

梳理纯苯五大卑劣产能投放节律,2024年下半年为新安设落地的相对集会阶段,与纯苯新产能投放岑岭基本吻合,因此全年来看新安设并无成为主要矛盾点,更多的是存量供需间的博弈。步入2025年后,一、三、四季度均存在高卑劣产能错配的情况,其中一、三季度卑劣新产能限度最初纯苯,故纯苯产能缺口将进一步扩大,而四季度卑劣新产能限度则低于纯苯,届时纯苯紧缺的情况或稍许缓解。

闭幕2024年11月,五大卑劣折算成纯苯试验花费量蓄积同比增长13.7%,细分项上己内酰胺、苯酚产量供应增长最快,1-11月同比客岁产量增幅均最初100万吨,其次苯胺、己二酸雷同孝顺了正增量,而苯乙烯受开工下滑影响大,试验产量反而酿成小幅负增长。2025年卑劣仍能保管偏高增速,但需特等警惕末端增速下滑进而酿成负响应的风险。

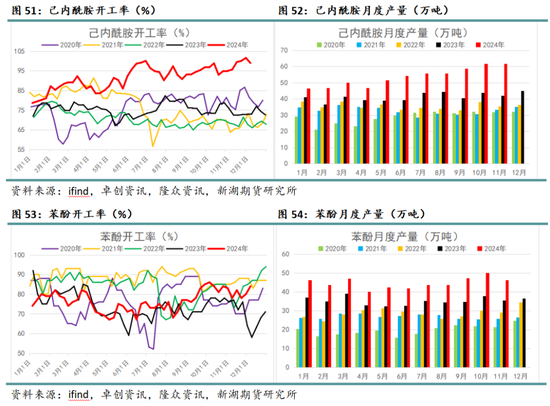

己内酰胺主要受益于户外通顺的兴起,阛阓关于防晒服装、通纳降装及吸湿速干服装等功能性衣饰需求不休增长,天然己内酰胺单智商利润被纯苯侵占,但卑劣PA6利润较为丰厚,中国19家己内酰胺分娩企业中有12家都配备了PA6卑劣安设,这些前向一体化发展的企业抽象利润尚可。即便2024年己内酰胺新产能投放量居高,在末端拉动和利润刺激下,全体开工率仍能稳中攀升,甚而高达100%。

苯酚行业与己内酰胺呈现一致特点,2024年单智商利润欠安,但开工并未下调,雷同卑劣双酚A—PC利润尚可,末端需求知道增长。酚酮分娩企业共21家,配套卑劣双酚A安设的企业有13家,赓续延迟配备PC安设的企业有6家,都酿成了纯苯/丙烯—酚酮—双酚A—PC全过程产业链条。

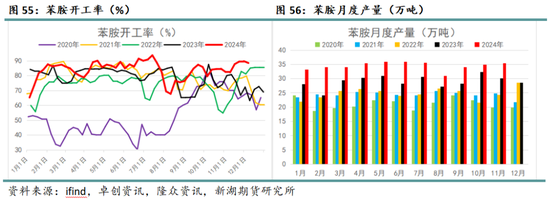

苯胺及卑劣MDI的集会度较高,况兼近些年产能增速相对低,在末端雪柜冰柜等产物保管较高增速下,2024年开工和利润均保管高位。

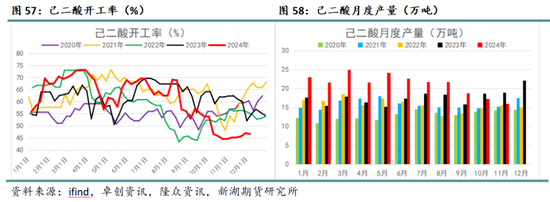

己二酸是纯苯五大卑劣中一体化进度最低的品种,因此对智商利润最为明锐,2024年1-7月份己二酸分娩利润尚且不竭在0值上方波动,因此开工率能保管偏高水平,而8月以后耗费状态不竭,开工也随之出现大幅度下滑。

四、产业链估值分析

纯苯-苯乙烯整条产业链纵横交叉,触及产物浩荡,其中任一相干产物价钱变动都会对纯苯、及苯乙烯产生影响,但从上至下行业限度越来越小,流向也越来越分散,且近些年矛盾主要集会在上游原油、汽油及纯苯,因此订价更应该从原料端开赴进行长远参谋。接下来咱们从资本端出手,长远分析其将来走势,进一步推算纯苯及苯乙烯的价钱波动区间。此外可把柄相干品种之间强弱关系,提倡对应可行的套利策略。

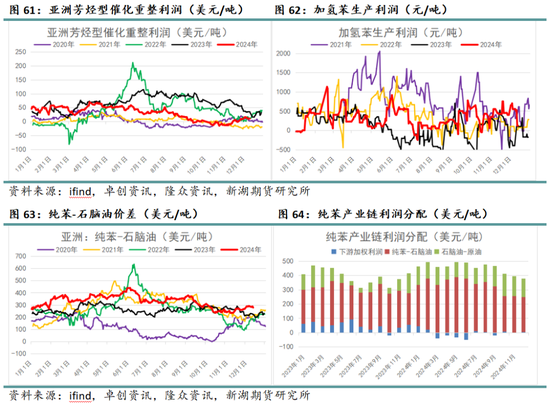

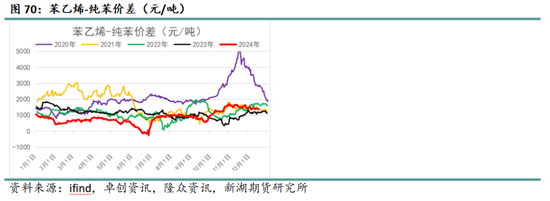

1、高估值反制遵守有限,纯苯赓续偏紧

2024年纯苯紧缺矛盾进一步激化,与原材料对比,纯苯-石脑油、纯苯-原油、纯苯-汽油三者价差均有不同进度高涨,其华夏油、汽油全年供需趋于宽松,关联词石脑油供需却趋紧,但纯苯-石脑油价差仍能不竭走高,标明纯苯紧缺进度相对更深。与卑劣产物对比,纯苯赓续挤压五大卑劣利润空间,多个月份卑劣加权益润跌至0值以下,2020年头始除苯胺外其他卑劣彭胀速率均较快,因此相干于纯苯分娩企业议价才气转差。这种高估值形状在9-10月有所回落,但王人备数值上来看,纯苯仍是产业链中相对强势品种之一。

由于2025年纯苯及卑劣投产互异仍存,表面上产能缺口赓续扩大,赓续复旧纯苯估值高位运行。但还需特等温雅存量开工变化,要点有两个,一是纯苯高估值能否刺激更多供应增长,乃至增长速率快于卑劣,二是卑劣低利润能否刺激出缩量,需求转弱进而施加压力。

第少量,凡是产出纯苯的智商必会产出其他芳烃产物,如甲苯、二甲苯、PX等,故而纯苯开工率要赓续提高,必须要芳烃联产利润走高配合。现阶段,上游石脑油处于供不应求形状中,而芳烃产物中甲苯、二甲苯受汽油拖累,基于此芳烃联产利润上修难度很大,重整/裂解所产的重质石脑油—芳烃抽提的条线并无提负能源,而甲苯歧化利润天然丰厚,但各地区开工基本见顶,赓续提高空间不大,抽象来看纯苯高估值即便能够推动开工赓续上行,但空间额外有限。

第二点,2024年除苯胺外,其他卑劣仍是遭受过低利润考验,尤其是二季度,己内酰胺、苯乙烯、苯酚均堕入单智商耗费状态当中,关联词仅苯乙烯、己二酸在本年度出现负响应气候,己内酰胺和苯酚反而负荷稳中有升。这背后的根蒂原因在于,卑劣企业倾向于一体化发展,赓续配备了更卑劣产物,而末端需求提供拉动作用,因此PA6、PC等产物利润相对丰厚,卑劣企业抽象利润尚可,复旧开工不降反升。来年在战略积极诱骗下末端消费或保管正增长,己内酰胺、苯酚有望赓续实现新产能到产量的高转机,苯乙烯利润已确立,且存在新安设,推断缩量有限,己二酸则会赓续堕入耗费降负的负响应中。

总体而言,纯苯供应难以出现无意增量,而需求有望赓续保管高增速,推断王人备估值延续高位核心,阶段烦闷身分温雅汽油及入口变化。

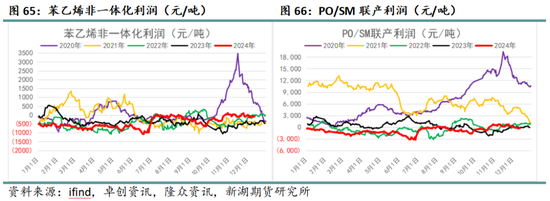

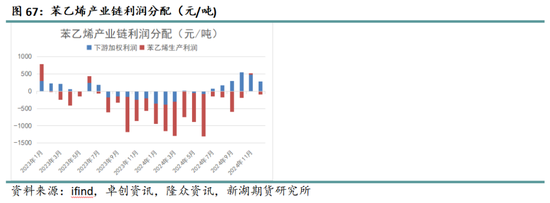

2、阻力较多,严慎看待EB估值确立高度

2024年苯乙烯基本面呈现弱均衡形状,上半年纯苯紧缺矛盾更为昭彰,苯乙烯分娩利润被迫削弱,苯乙烯-纯苯价差甚而跌至负数,下半年纯苯矛盾得以缓解后,苯乙烯供应缩减带来的利好缓缓体现,与此同期战略推动末端向暖,为苯乙烯需求提供一定提兴奋用,但显然以上两方面利好较为有限且不竭性不彊,苯乙烯估值在11月到达年内高点后仅震憾运行,并无进一步确立迹象。而苯乙烯三大卑劣本年雷同供需进展欠安,尤其是上半年新产能投放较多,压力更大,下半年利润之是以有所确立,亦然借助了压低开工、原料跌价以及战略拉动三方面力量,临连年末再度遇阻回落。

天然2025年苯乙烯扩能速率不足卑劣,且“以旧换新”战略力度有望加大,但咱们仍对苯乙烯利润上方确立空间持严慎气派。原因如下:

第一,苯乙烯大部分产能都属于2020年以后新投放的安设,这些新神情固定开销已成为千里没资本,是以一朝苯乙烯利润有所确立,较多分娩企业提负意愿会大大增多,进而刺激出更多供应量,副作用并施压于苯乙烯估值。在此布景下,除非苯乙烯需求增速能跟上其潜在供应增速,不然高产能自己就会限制苯乙烯估值上方空间。

第二,即便末端能在战略推动下保管较高增速,从下到上的正响应要发生仍会濒临较多阻力,比如家电、汽车等末端企业降本增效意愿强,塑料成品低端料替代效应较为昭彰,会减少对ABS等高端料的需求量,再比如ABS、PS不仅2025年待投产能较多,况兼开工基数低,一朝利润出现好转迹象,产量很好像率能够快速跟进,难以出现供需紧缺矛盾。

3、保管强势地位,单边逢低作念多

总结历史行情发现,纯苯与苯乙烯价钱走势极为相近,同期大行情阶段不时二者与原油、汽油方针一致,可见资本订价权在纯苯-苯乙烯产业链中占据弥留地位,因此要想参与纯苯或苯乙烯的单边行情,除了分析其基本面情况外,还必须把合手原料将来大方针。预测2025年,依托对纯苯紧供需形状延续的判断,纯苯、苯乙烯相对强势地位能够保管,单边仍恰当以作念多想路为主,把柄阛阓主流不雅点,来岁关于原油、汽油预期均偏弱,油价核心或赓续下探,底部或现于60-65好意思元/桶之间。

从估值订价角度开赴,预设2025年原油低位水平在60-65好意思元/桶,对应的石脑油底部价钱中区间在570-610好意思元/吨,纯苯底部价钱区间参考6300-6600元/吨,苯乙烯底部价钱区间参考7400-7700元/吨。

品种间套利角度来看,纯苯估值下落阻力大,苯乙烯估值上修阻力大,逢高作念缩苯乙烯-纯苯价差或更安全,顶部参考2024年高点1700一线。

五、供需均衡表及总结

1、年度供需均衡表

预设试验投产节律基本与蓄意一致,纯苯和苯乙烯总产能将分别增长至2716万吨、2341万吨,纯苯供需缺口仍扩大,开工将赓续提高,苯乙烯开工则仍受低利润压制,折算试验产量分别在2635万吨、1660万吨。苯乙烯卑劣待投产能量极大,但均濒临较强的多余压力,即便末端能够说明一定提兴奋用,仍将卑劣开工预测在低位区间,而纯苯卑劣企业抽象效益尚可,能够复旧起卑劣高开工,最终折算至纯苯、苯乙烯需求量分别为3115万吨、1670万吨。纯苯缺口依然要靠入口增长补足,苯乙烯则赓续入口缩、出口增,净入口推断分别在450万吨、5万吨。最终倒挤出供需缺口,纯苯、苯乙烯分别在-30万吨、-5万吨。

最终闭幕高傲,2025年纯苯、苯乙烯基本面总体矛盾延续,纯苯仍是产业链中强势品种,但矛盾并未进一步加重,苯乙烯供需两弱形状雷同延续,主要驱动仍在资本端,苯乙烯单边价钱奴才为主。

2、要点总结

总结2024年,纯苯-苯乙烯产业链核心矛盾仍集会在上游智商,尤其是原油、汽油、纯苯提供了较强驱能源,苯乙烯则永劫刻处于供需两弱形状中,供应端提供短期烦闷但穷乏不竭性驱动,需求普遍时刻弱稳体现,博弈点未几,因此苯乙烯估值被迫变化为主,上半年利润被原料侵占,下半年安详确立。总体而言,资本端纯苯说明了较强复旧作用,全年纯苯、苯乙烯单边价钱在能化品中进展相对强势。

预测2025年,纯苯及苯乙烯彭胀速率仍不足卑劣,其中纯苯卑劣企业抽象利润利润尚可(己内酰胺、苯酚、苯胺),能够保管高开工进展,推断纯苯估值赓续高位运行,苯乙烯及卑劣均存在多余压力,开工双双被压制,供需两弱形状下估值进一步确立的阻力较大。王人备价钱走势仍要伙同原油、汽油进行判断,推敲到纯苯强复旧作用将延续,纯苯及苯乙烯则有望赓续成为化工品中偏强品种,仍建议以逢低作念多想路对待。

操作建议:单边逢低作念多。苯乙烯-纯苯套利头寸逢高作念缩。

风险身分:原料暴跌,宏不雅形貌欠安等。

新浪互助大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵扯裁剪:赵想远 云开体育